如何填报小微企业享受的两类“减半征税”优惠

小型微利企业叠加享受所得税“减半征税”优惠和项目所得减半征税优惠时,如何按照企业所得税年度纳税申报表的填报要求正确填报及怎样填报更简捷?

符合条件的小型微利企业年度应纳税所得额低于规定标准的,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

符合条件的小型微利企业享受上述“减半征税”优惠和“减低税率”优惠的同时,还叠加享受项目(目前有农、林、牧、渔业项目,国家重点扶持的公共基础设施项目,符合条件的环境保护、节能节水项目,符合条件的技术转让项目,实施清洁发展机制项目,符合条件的节能服务公司实施合同能源管理项目)所得“减半征税”优惠,小型微利企业“减半征税”优惠与项目所得“减半征税”优惠重合,如果要全面反映所享受的不同类型税收优惠,纳税人需要填报新申报表主表、表A107020和表A107040的相关行次。

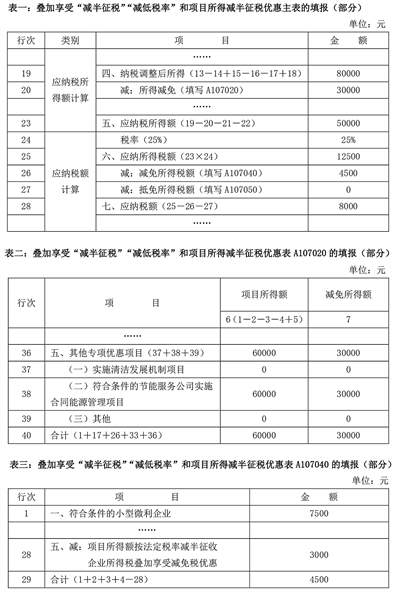

例:符合条件的某节能服务公司2014年度纳税调整后所得为80000元,其中60000元为实施合同能源管理的项目所得。其应按下列顺序填报主表、《所得减免优惠明细表》和《减免所得税优惠明细表》的相关行次,填报结果分别见表一、表二和表三。

1.主表第19行“纳税调整后所得”,填报80000元。

2.表A107020第38行“(二)符合条件的节能服务公司实施合同能源管理项目”、第36行“五、其他专项优惠项目”、第40行“合计”,第6列分别填报60000元,第7列分别填报60000×50%=30000(元)。

3.主表第20行“减:所得减免”,填报30000元。

4.主表第23行“应纳税所得额”,填报50000元。

5.主表第25行“应纳所得税额”,填报50000×25%=12500(元)。

6.符合条件的小型微利企业同时享受小型微利企业“减半征税”优惠和“减低税率”优惠,新申报表的填报方法是将享受小型微利企业“减半征税”优惠和“减低税率”优惠均转换为税额优惠——减免所得税额。因此,表A107040第1行“符合条件的小型微利企业”,填报50000×(25%-50%×20%)=7500(元)。

7.表A107040第28行“减:项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”,填报30000×(20%-50%×20%)=3000(元)。一方面,因为2014年小型微利企业应纳税所得额小于10万元的,本身就可以同时享受小型微利企业“减半征税”优惠和“减低税率”优惠,因此,我们可理解为没有叠加享受项目所得“减半征税”优惠与小型微利企业“减低税率”优惠,即不需要从减免所得税额中减去30000×(25%-20%)计算的金额。另一方面,纳税人的项目所得“减半征税”优惠与小型微利企业“减半征税”优惠重合,但不应该两次“减半征税”后享受小型微利企业“减低税率”优惠政策。

8.表A107040第29行“合计”,填报7500-3000=4500(元)。

9.主表第26行“减:减免所得税额”,填报4500元。

10.主表第28行“应纳税额”,填报12500-4500=8000(元)。该“应纳税额”也可以用另一种方法计算验证,减半后的项目所得30000元同时是小型微利企业减半征收后的所得适用20%的税率,非项目所得20000元的50%适用20%的税率为:30000×20%+20000×50%×20%=6000+2000=8000(元)。

上述填报方法比较复杂,理解起来也有一定难度。其实,允许纳税人在叠加享受项目所得“减半征税”优惠和小型微利企业“减低税率”优惠,与同时享受小型微利企业“减半征税”和“减低税率”优惠中选择最优惠的组合享受,填表就简单得多了。前者,项目所得减半后的应纳税所得额一般只能适用25%的法定税率(设在西部地区的鼓励类产业企业除外)征税,后者,小型微利企业减半后的应纳税所得额可以适用20%的低税率征税。如果纳税人选择后者享受优惠,只要填报新申报表主表和表A107040的相关行次就行了,就不需要填报表A107020了。