政府补助的财税处理和所得税申报实务

《企业会计准则第16号——政府补助》第二条之处:政府补助,是指企业从政府无偿取得货币性资产或非货币性资产,但不包括政府作为企业所有者投入的资本。

我国目前主要政府补助:财政拨款、财政贴息、税收返还、无偿划拨非货币性资产等。

不涉及资产直接转移的经济支持不属于政府补助准则规范的政府补助,比如政府与企业间的债务豁免,除税收返还外的税收优惠,如直接减征、免征、增加计税抵扣额、抵免部分税额等。此外,还需说明的是,增值税出口退税也不属于政府补助。

一、政府补助的会计处理

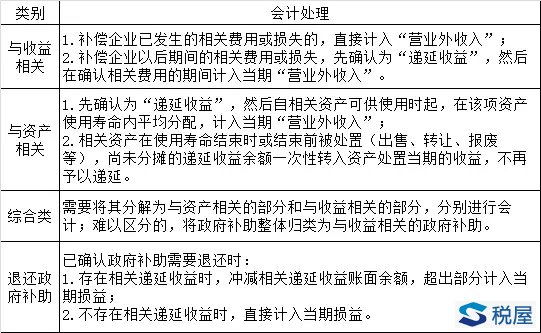

根据会计准则的规定,将政府补助的会计处理总结归纳如下:见表-1

表-1

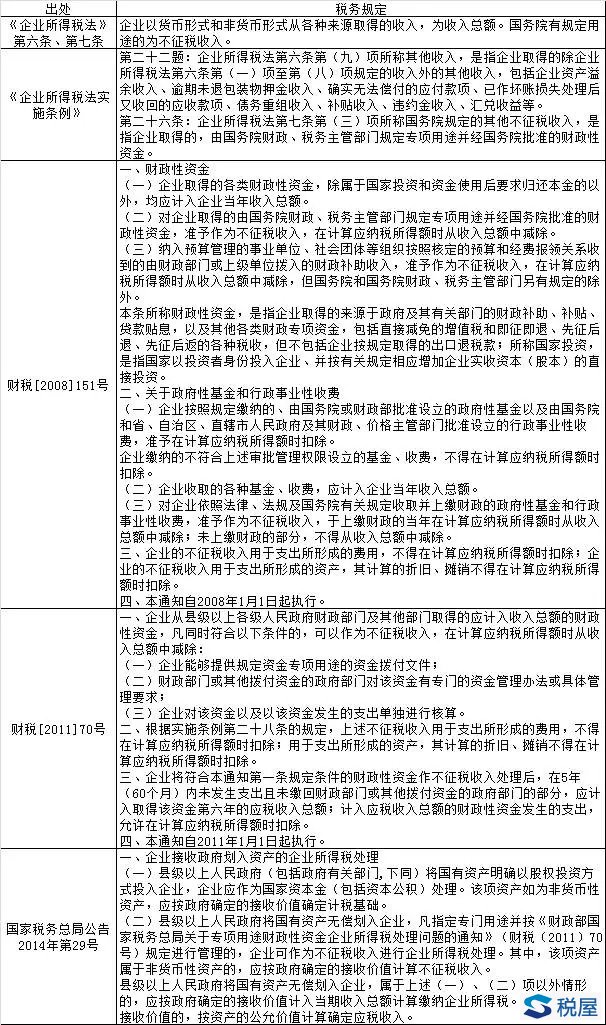

二、涉及政府补助的税务规定

在税法中,并无政府补助的说法,只是在税法规定中有涉及政府补助的规定。

表-2

政府补助收入的税务处理原则:一般来说,应在实际收到政府补助时确认应税收入,即应按照收付实现制确认收入的实现。

财税(2012)27号文规定,符合条件的软件企业按照《财政部 国家税务总局关于软件产品增值税政策的通知》(财税(2011)100号)规定取得的即征即退增值税税款,由企业专用于软件产品研发和扩大再生产并单独进行核算,可以作为不征税收入,在计算应纳税所得额时从收入总额中扣减。

三、政府补助收入的税会差异及纳税调整原则

政府补助的会计处理详见表-1,此处具体谈谈税会差异及纳税调整原则。

首先,需要区分是否满足财税[2011]70号规定的不征税收入条件。如果满足不征税收入,则该不征税收入支出形成的费用(成本),不得在计算应纳税所得额时扣除;用于形成的资产,其计算的折旧、摊销额不得在计算应纳税所得额时扣除。在纳税申报时,一方面需要对收入进行调减,另一方面对费用(成本)。

对于不满时不征税收入的政府补助收入,由于会计处理不一样,其纳税调整也是有差异的。

(一)与收益相关的政府补助

1.补偿企业已发生的相关费用或损失的,会计上直接计入“营业外收入”。仅从这一点看,二者似乎不存在税会差异。但是,会计上可能基于权责发生制原则,在政府补贴尚未收到的但是收到可能性极大时就确认了补贴收入,而税务上按照收付实现制原则确认收入,因此有可能存在时间差异。

2.补偿企业以后期间的相关费用或损失,会计上先确认为“递延收益”,然后在确认相关费用的期间计入当期“营业外收入”。税务上在收到的当期就要全部确认应税收入,二者存在明显的时间差异。税务申报时需要先进行应税所得额调增,然后进行应税所得额调减。

(二)与资产相关的政府补助

会计处理上,与资产相关的政府补助,在当期都不直接确认为当期收益,而是确认为递延收益,然后在资产使用期间内平均分期计入营业外收入。而税务上,除另有规定外,则是在实际收到的当期计入应税总额。因此,当会计确认为递延收益时,应调增应税所得额;在会计上对递延收益在资产使用期间内平均分配分次计入当期损益时,进行纳税调减。

(三)返还政府补助

在税务上,已计入应税收入总额的而返还的,无论会计如何核算,在当期计算应纳税所得额时,均可按照实际返还额进行纳税调减处理。

四、实务案例

(一)与收益相关的政府补助

【案例1】某公交公司从事城市公交运输业务,由于经营亏损,该市级财政每年通过财政拨款用于弥补业务亏损。该公交公司2016年度共计收到1200万元财政拨款。假定该补贴收入已经全部用于补贴项目支出,且全部计入了2016年度费用化支出。

会计分录:

借:银行存款 1200万元

贷:营业外收入 1200万元

税务处理:对于公交公司这种经营亏损的补贴,一般情况下都是满足财税[2011]70号规定的不征税收入的,因此可以作为不征税收入处理。但是,补贴收入对应的支出也不得税前扣除。因此,所得税申报时,一方面可以调减收入,另一方面也要调整支出。

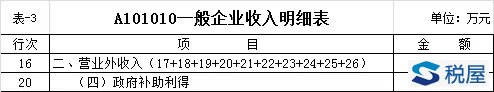

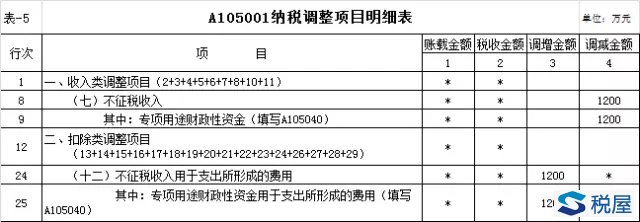

2016年度所得税申报表填报如下:

第一步:填写《A101010一般企业收入明细表》(见:表-3)

《税屋》提示——被遮挡部分数字为1200。

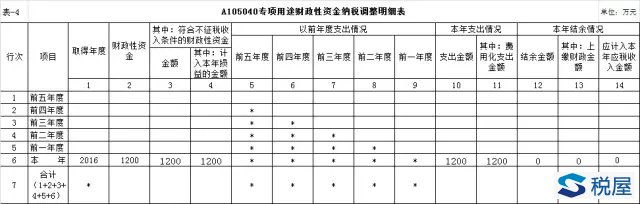

第二步:填写《A105040专项用途财政性资金纳税调整明细表》(见:表-4)

第三步:填写《A105001纳税调整项目明细表》(见:表-5)

(二)与资产相关的政府补助

【案例2】乙公司进行技术改造更新,因其产业属于国家鼓励类产业,经企业申请在2012年取得当地省级经信委的技改补贴资金120万元。该补贴资金要求用于技改项目的设备购置。该补贴资金符合不征税收入的条件。

假设乙公司在2012年6月购置并投入使用了一台不需要安装的设备,价值150万元(不考虑增值税)。设备使用期限10年,直线折旧费,预计净产值为0。

1、2012年取得政府补贴时:

借:银行存款 120万元

贷:递延收益 120万元

2、2012年购进设备:

借:固定资产 150万元

贷:银行存款 150万元

3、2012年设备折旧:

借:管理管理-折旧费 7.5万元(假定全部计入管理费用)

贷:累计折旧 7.5万元

同时:

借:递延收益 6万元

贷:营业外收入 6万元

4、税务处理:

由于该补贴资金符合不征税的收入,则需要调整会计确认的“营业外收入”和“管理费用-折旧费”。

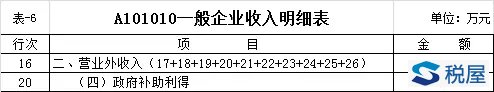

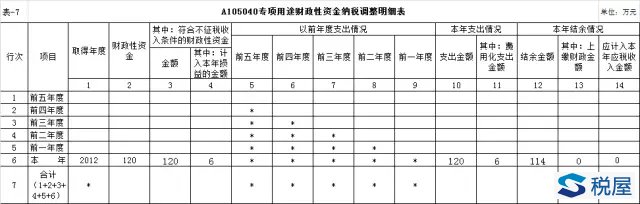

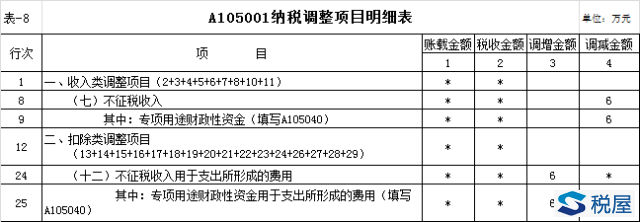

乙公司2012年度所得税申报表填报:

第一步:填写《A101010一般企业收入明细表》(见:表-6)

《税屋》提示——被遮挡部分数字为6。

第二步:填写《A105040专项用途财政性资金纳税调整明细表》(见:表-7)

第三步:填写《A105001纳税调整项目明细表》(见:表-8)

以后各年度所得税申报填报,基本一致,只是《A105040专项用途财政性资金纳税调整明细表》中的“本年支出情况”和“本年结余情况”的数据略有变化。